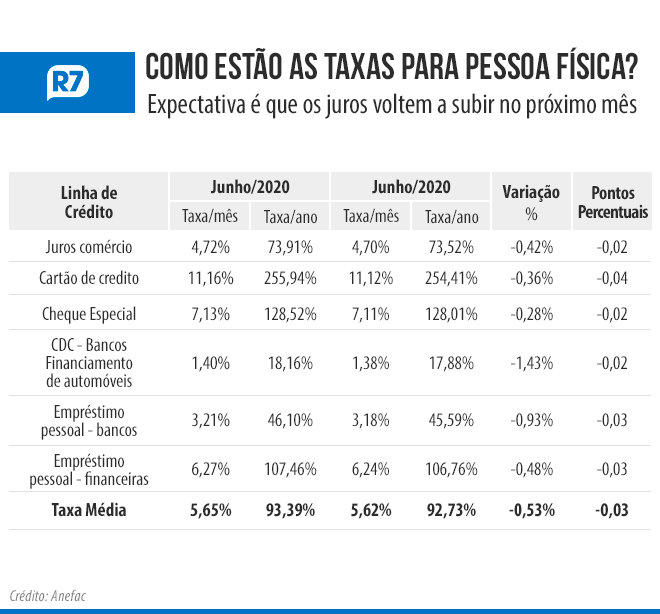

O cartão de crédito continua na liderança do ranking com a taxa mais cara, apesar de sofrer um pequeno recuo, 0,36% no mês passado.

A modalidade passou a operar de 11,16% ao mês (255,94% ao ano) em junho, para 11,12% ao mês (254,41% ao ano) em julho.

Também atingiu o menor patamar desde janeiro de 2016 quando chegou a 10,96% ao mês (248,34% ao ano).

A segunda maior taxa é encontrada no cheque especial, que também apresentou redução no mês passado.

Com queda de 0,28%, o juro da modalidade passou de 7,13% ao mês (128,52% ao ano) para 7,11% ao mês (128,01% ao ano). É o menor patamar da série histórica.

Arte R7

No mês, a taxa média geral para pessoa física caiu 0,03 ponto percentual, atingindo 0,66 ponto percentual no ano, o que correspondente a uma queda de 0,53% em julho e de 0,71% em doze meses.

Com isso, o juro médio para pessoa física pasou de 5,65% ao mês (93,39% ao ano) em junho, para 5,62% ao mês (92,73% ao ano) em julho. É a menor taxa desde dezembro de 2013.

Houve uma redução de 0,36%, passando a taxa de 11,16% ao mês (255,94% ao

ano) em junho/2020, para 11,12% ao mês (254,41% ao ano) em julho/2020.

A taxa deste mês é a menor desde janeiro/2016 (10,96% ao mês – 248,34% ao

ano).

Para José Miguel de Oliveira, diretor executivo da Anefac, as constantes quedas na Selic são as responsáveis por esse recuo.

Também influenciam nesse cenário:

• Redução dos depósitos compulsórios, promovida pelo Banco Central;

• Reduções dos depósitos

• Realização de operações de crédito com juros baixos;

• Aportes do governo para pagamento das folhas das empresas pequenas e médias; e

• Renegociação de dívidas com juros menores e a redução de juros para não agravar ainda mais o quadro de inadimplência e solvência das empresas e pessoas físicas.

O motivo, segundo ele, é a previsão de piora do cenário econômico com maior risco de crédito e da elevação da inadimplência.

“Entretanto algumas ações do BC podem amenizar estas altas como redução de impostos, compulsórios e reduções da Taxa Básica de Juros”, diz.

A maior queda no juro, de 0,93%, foi no empréstimo pessoal feito em bancos. Passou de 3,21% ao mês (46,10% ao ano) em junho, para 3,18% ao mês (45,59% ao ano) em julho.

É a menor taxa desde outubro de 2013 quando atingiu 3,16% ao mês (45,26% ao ano).

Nas operações com financeiras, a redução foi de 0,48%. Com isso, a taxa passou de 6,27% ao mês (107,46% ao ano) para 6,24% ao mês (106,76% ao ano).

A taxa deste mês é a menor da série histórica.

Para Teresa Tayra, educadora financeira, é sempre bom considerar uma dívida no crédito rotativo do cartão de crédito por uma mais barata.

Porém, ela frisa que antes de fazer a troca, é preciso se conscientizar sobre três pontos:

• Parcelamento

Na maioria das negociações em parcelas, caso você comece a pagar e não consiga honrar a dívida até o fim, o valor do débito retorna ao montante inicial, não considerando o que foi pago até aquele momento.

“Por isso, quando o assunto é renegociar dívidas de uma forma parcelada, esteja atento e tenha a certeza e que o valor não vai comprometer o seu orçamento mensal.”

• Dívidas recorrentes

Outro ponto importante pe analisar se estar em dívidas é algo recorrente em sua vida.

• Uso correto do cartão de crédito

O cartão de crédito é um dos maiores causadores de endividamento pois, infelizmente, as pessoas o usam como extensão do salário e não como um centralizador de pagamento.

“A maioria das pessoas não percebe que o limite aprovado, quase sempre, é além de sua capacidade de pagamento ou controle”, diz Teresa.

Não conseguir pagar o cartão na totalidade já é um alerta de que é preciso rever imediatamente seu padrão de vida e seu controle financeiro, alerta a educadora.

R7